Teisest pensionisambast lahkusid eelkõige väheste säästudega leibkonnad

2021. aastal viidi Eestis läbi pensionireform, millega muudeti teises pensionisambas osalemine vabatahtlikuks ja inimestel tekkis võimalus sinna kogutud säästud välja võtta.

Esimeses jaos lahkus teisest pensionisambast ligi 19% liitunutest ning neile tehti juba samal aastal kokku 1,3 miljardi euro eest väljamakseid. Selle tagajärjel lisandus Eesti majandusse hulgaliselt raha. Järgmiste lahkumisvoorude käigus on jätkunud varade väljavõtmine ja praeguseks on oma pensioniraha välja võtnud ligi 30% teise samba konto omanikest.

Selles artiklis anname ülevaate analüüsist, mille koostasime Eesti leibkondade finantskäitumise ja tarbimisharjumuste uuringu 2021. aasta küsitluse andmete põhjal eesmärgiga selgitada välja, milline oli esimese lainega teisest pensionisambast väljunud Eesti elanike finantsseis.

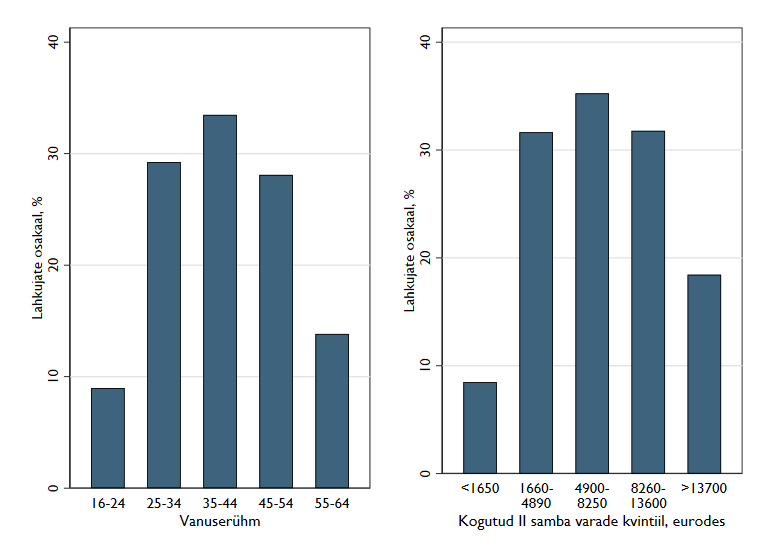

Suurema tõenäosusega võtsid oma raha teisest pensionisambast välja 25–54 aastased, samas kui kõige nooremas ja kõige vanemas vanuserühmas (16–24- ja 55–64 aastased) oli sambast lahkumise tõenäosus üle kahe korra väiksem. Sarnane muster kehtib ka teise samba varade lõikes: suurema tõenäosusega lahkusid teisest sambast keskmise vara väärtusega Eesti elanikud. Teisest sambast lahkunute jaotusest vanuserühmade ja varakvintiilide (varad on jagatud kasvavalt viide suurusgruppi) järgi annab ülevaate joonis 1.

Joonis 1. Teisest sambast lahkujate osakaal vanuserühma ja pensionivara suuruse kvintiilide järgi (varad on jagatud kasvavalt viide suurusgruppi)

Allikas: autorite arvutused HFCSi andmetel.

Inimeste otsust teisest sambast lahkuda mõjutas kõige tugevamalt aga see, kui palju neil oli finantsvarasid ning tagatiseta laene ehk tarbimislaene. Finantsvarad hõlmavad nt pangahoiuseid, aktsiainvesteeringuid, kolmanda samba pensionivarasid jmt. Need, kes kuulusid 20% kõige enam finantsvara omavate inimeste hulka, lahkusid teisest sambast 37 protsendipunkti väiksema tõenäosusega kui need, kes kuulusid 20% kõige vähem finantsvara omavate inimeste hulka. Peamiselt sõltus see likviidsetest varadest, kuna need moodustasid 88% leibkondade finantsvaradest. See näitab, et esimeses laines lahkusid teisest sambast eelkõige inimesed, kes ei omanud sääste. Tagatiseta laenud ehk tarbimislaenud on samuti suurel määral seotud teisest sambast lahkumisega. Tarbimislaenu mitteomavad inimesed lahkusid pensionisambast 27 protsendipunkti väiksema tõenäosusega kui need leibkonnad, kes omasid üle 4000eurost tarbimislaenu.

Inimeste otsust teisest sambast lahkuda mõjutas kõige tugevamalt see, kui palju neil oli finantsvarasid ning tagatiseta laene ehk tarbimislaene.

Hindasime ka seda, kuidas on teisest pensionisambast lahkumine seotud likviidsus- ja krediidipiirangute, riskikartlikkuse ja finantskirjaoskusega võttes arvesse ka isiku sugu, vanust ja sissetulekut. Likviidsuspiirangute all mõeldakse leibkondade liikmeid, kes ei saaks vajadusel tuttavatelt rahalist abi, ning krediidipiirangute all leibkondade liikmeid, kes küll sooviksid, aga ei saa pangast laenu. Paljuski sõltus teisest sambast lahkumise otsus sellest, millise valiku tegid teised leibkonnaliikmed. Kui leibkonna liikmetest üks otsustas teisest sambast lahkuda, lahkusid 70 protsendipunkti võrra suurema tõenäosusega ka teised leibkonnaliikmed. Seega võib öelda, et lahkumisotsus oli pigem leibkonna-, mitte isikupõhine.

Kui leibkonna liikmetest üks otsustas teisest sambast lahkuda, lahkusid 70 protsendipunkti võrra suurema tõenäosusega ka teised leibkonnaliikmed.

Teisest pensionisambast lahkumise tõenäosust suurendas koguni 15 protsendipunkti võrra ka see, kui leibkond oli krediidipiiranguga. Krediidipiiranguga leibkonnaks loetakse neid, kel esines viimase kolme aasta jooksul raskusi pangast laenu saamisel – kas ei saadud üldse laenu, saadi väiksemas mahus, kui küsiti või vaatamata laenusoovile laenu ei taotletudki, kuna eeldati, et seda nagunii ei saa. Likviidsuspiirang ehk võimaluse puudumine väljastpoolt leibkonda finantsabi saada[1] suurendas teisest sambast lahkumise otsuse tõenäosust 5 protsendipunkti.

Analüüsisime ka seda, kuidas oli teisest sambast lahkumine seotud riskikartlikkuse ja finantskirjaoskusega. Mida riskikartlikum oli inimene ehk mida vähem oli ta valmis võtma investeerides finantsriske, seda suurema tõenäosusega lahkus ta teisest sambast[2]. Finantskirjaoskusega oli teisest sambast lahkumine seotud vastassuunaliselt ehk mida parem oli finantskirjaoskuse tase, seda väiksema tõenäosusega lahkus inimene teisest sambast[3]. Samas mõjutasid riskikartlikkus ja finantskirjaoskus teisest sambast lahkumist vähem kui varad ja kohustused.

Kokkuvõttes lahkusid teisest sambast eelkõige sellised leibkondade liikmed, kellel puudusid säästud, kellel oli suuremas mahus tagatiseta laene ja/või kes ei saanud krediidipiirangute tõttu laenu. See profiil läheb kokku esmaste hinnangutega väljavõetud pensioniinvesteeringute kasutamise kohta, mille põhjal on teada, et veerand väljavõetud rahast suunati tarbimisse, umbes kümnendik läks laenude tagasimaksmiseks ning veerand oli 2022. aasta seisuga jätkuvalt pangahoiusel (Raudsaar, 2021; Sotsiaalministeerium ja rahandusministeerium, 2022). See, et teisest sambast lahkujate hulgas oli suur hulk krediidipiirangutega leibkondi ja ka see, et ligikaudu neljandik väljavõetud rahast seisis pikemat aega pangahoiustel, viitab võimalusele, et osa teisest sambast välja võetud rahast hoitakse tulevaste (kinnisvara)laenude sissemakseteks. Selline finantskäitumisega seotud isikuomadus, nagu riskikartlikkus investeerimisel, aga ka finantskirjaoskuse tase olid samuti seotud teisest sambast lahkumise tõenäosusega, ent nende mõju oli väiksem kui eespool esitatud leibkondade finantsprofiili kirjeldavatel tunnustel

Jaanika Meriküll ja Tairi Rõõm

Eesti Panga ökonomistid

[1] Likviidsuspiiranguga leibkonnaks loetakse leibkonda, mille liikmed ei saaks hädaolukorras rahalist abi näiteks 1000 euro suuruses summas sõpradelt või sugulastelt, kes nendega koos ei ela.

[2] See mõju ei olnud küll suur: ühe palli võrra kõrgem hinnang riskikartlikkuse skaalal ühest neljani tähendas 4 protsendipunkti võrra suuremat tõenäosust teisest sambast lahkuda. Riskikartlikkust on mõõdetud neljapallisel skaalal, kus 1 tähistab valmisolekut võtta suuri finantsriske ja 4, et ei olda valmis võtma üldse finantsriske.

[3] Ka see mõju ei olnud suur: ühe standardhälbe võrra suurem skoor finantskirjaoskuses tähendas 3 protsendipunkti võrra väiksemat tõenäosust teisest sambast lahkuda. Finantskirjaoskuse tunnus on leitud kaaludes faktoranalüüsiga kolm finantskirjaoskuse küsimust üheks finantskirjaoskuse faktoriks; selle tunnuse keskmine väärtus on 0 ja standardhälve 1 ning mida suurem on selle tunnuse väärtus, seda parem on finantskirjaoskus.

- Blogiartikkel põhineb pikemal analüüsil, mis avaldati ühe peatükina Eesti Panga Teemapaberis nr. 1/2023.