Danske pensionifondid on heas hoos

Postimees analüüsib teise samba pensionifondide tootlust kolm korda aastas ehk kuu aega enne, kui lõpeb fondide vahetamise periood. Neil, kes tahavad 1. septembril pensionifondi vahetada, tuleks avaldus esitada hiljemalt 31. juulil.

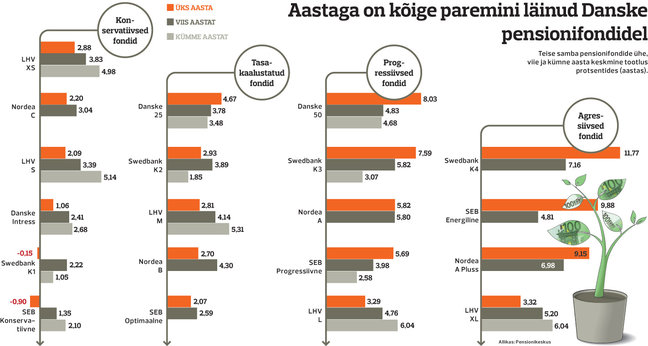

LHV pensionifondid on juba alustanud reklaamikampaaniat, kuulutades, et kümne aasta tootluse järgi nende fondid parimad. Tõsi, kui reastada kõik fondid olemata strateegiast, siis teevad LHV fondid tõesti puhta töö – viis esimest fondi on kõik LHV omad ning absoluutses tipus on LHV pensionifondid L ja XL, mõlema keskmine tootlus on 6,04 protsenti aastas.

Kümne aasta tootluse absoluutedetabelis viiendal kohal olev konservatiivse fondi XS tootlus on 4,98 protsenti, kuuendal kohal on progressiivse strateegiaga Danske Pension 50 4,68 protsendiga. Seitsmendalt kohal leiame fondi Danske Pension 25, mille keskmine tootlus on 3,48 protsenti. Seega on üheksa suurima tootlusega fondide hulgas viis LHV ja kolm Danske pensionifondi ning üks Swedbanki fond.

Teise samba pensionifondide kümne aasta tootluse edetabeli põhjal võiks järeldada, et pikemas perspektiivis erinevad strateegiad pensionifondi tulemusele erilist mõju ei avalda. Olulisem sellest, kas fondi portfell koosneb ainult võlakirjadest või on seal kuni 50 protsenti aktsiaid, on fondijuht ja see, kas tema arusaam finantsturgudel toimuvast peab paika.

Silmas tuleks pidada siiski, et mida agressiivsem strateegia on valitud ehk mida suurem on aktsiate osakaal, seda volatiilsem on fond. See tähendab, et headel aegadel, mil aktsiaturud tõusevad korralikult, kasvab ka agressiivse strateegiaga pensionifondide osakute väärtus. Börsilanguste ajal on aga ka suurem nende fondide langus.

Teise samba pensionifondide ajalugu algab 2002. aastast, mis tähendab, et käimas on teine tõusutsükkel ning läbi on elatud üks langus, õigemini krahh.

Kõigil fondidel polegi veel kümneaastast ajalugu, sest Nordea hakkas sellega tegelema seitse aastat tagasi ning agressiivse strateegiaga pensionifonde, kuhu aktsiatesse tohib paigutada kuni 75 protsenti portfellist, on lubatud alates 2010. aasta algusest. Erandiks on vaid LHV pensionifond XL, mis oli varem progressiivse strateegiaga fond, kus aktsiaid võib olla kuni 50 protsenti.

Viie aasta keskmise tootluse järgi on eesotsas Swedbanki ja Nordea agressiivsed pensionifondid, kus aktsiate osakaal võib olla kuni 75 protsenti, ning progressiivsed fondid, kus aktsiate osakaal võib ulatuda 50 protsendini.

Finantsspetsialistid soovitavad pensionifondide valikul lähtuda investori vanusest. Mida noorem on inimene, seda agressiivsema strateegiaga fondi võiks valida. Näiteks Swedbank soovitab kõige agressiivsema strateegiaga fondi valida alla 35-aastastel, progressiivset fondi (K3) aga 35–49-aastastel; 50–60-aastased võiksid valida tasakaalustatud strateegiaga fondi ning need, kes hakkavad jõudma pensioniikka, konservatiivse fondi.

Kuna aktsiaturgude langustsüklid on üsna lühiealised, tundub, et enamikul inimestel on mõttekam valida siiski aktsiafondid ehk kas agressiivsed või progressiivsed pensionifondid. Ja taas peab märkima, et pensionifondi struktuur sõltub teinekord rohkem fondijuhist kui selle ametlikust strateegiast.

Näiteks LHV pensionifondide juht Andres Viisemann on viimastel aastatel olnud väga ettevaatlik, mistõttu on isegi tema juhitud progressiivse ja agressiivse strateegiaga fondid tegelikul üsna konservatiivsed. LHV kõige agressiivsemas fondiportfellis on aktsiad üsna vähe, võlakirjade osakaal ulatub 37,6 protsendini ning 31,6 protsenti portfelli varadest on hoopis hoiustes.

Vaid need inimesed, kes paari-kolme aasta pärast pensionile jäävad, võiksid oma pensionivara viia üle mõnda konservatiivsesse pensionifondi.

Kui nooremad soovivad oma pensionivara viia üle teise fondivalitseja juurde, siis oleks mõttekam viia vaid maksed, senised maksed aga jätta vana fondivalitseja juurde. Hea tootlus minevikus ei pruugi tähendada, et fond on edukas ka tulevikus, ja niimoodi toimides saab riske hajutada.

Autor: Tõnis Oja