Edukad pensionifondid keskenduvad lähiturgudele

Peagi lõppev esimene aasta osutus teise samba pensionifondidest edukamaks neile, kes paigutasid raha peamiselt Eesti ja Balti või Kesk-Euroopa väärtpaberiturgudele.

Peaaegu aasta on möödunud pensionireformi käivitumisest. Esimese kümne kuuga on õnnestunud tulevastel pensionäridel jääda pärast teise pensionisaba ehk kohustusliku kogumispensioniga liitumist olenevalt valitud fondist nii miinusesse kui ka plussi.

Aktsiainvesteeringutega fondide osas, kes võivad kuni 50 protsenti rahast paigutada aktsiatesse, ulatuvad tootluse erinevused kuni 13 protsendini. Võitjad on siiski kõik, sest riik lisab ise makstavale kahele protsendile neli protsenti.

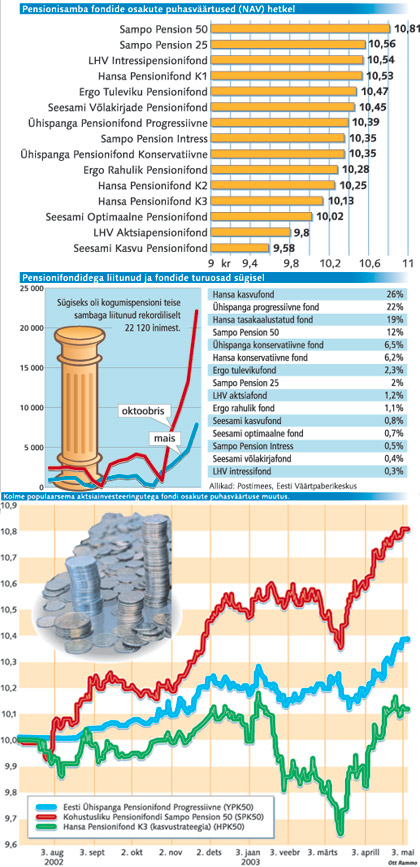

Kõige edukamaks investeerijaks on osutunud ligi aastase kogemuse järel Sampo fond Pension 50, mille osaku hind on tõusnud 10-kroonisest alghinnast 10,81ni ja kõige kehvemini on tootlusega Seesami Kasvu Pensionifondis, mille osaku puhasväärtus on langenud 9,58ni.

Kui protsentuaalselt on vahed fondide tootlustes küllaltki suured, pole liitunud mõne kehvema tootlusega fondi valimisel eriti palju raha kaotanud. Keskmise palga korral jääks aasta jooksul vahe erinevate fondide osakute väärtuses kokku paarisaja krooni piiridesse.

Eestis on peaaegu kõigil pensionifondidega liitunutel võrreldes läänemaailmaga siiani hästi läinud. Kohalikud fondid on olnud väga konservatiivsed.

Agressiivsematel fondidel, mille valis enamik liitunuid, oli veel mõned kuud tagasi aktsiatesse paigutatud alla poole lubatud mahust. Klientidel aga seetõttu ainult vedas, sest aktsiaturud olid igal pool peale Eesti, Venemaa ja Hiina ning veel mõne vähem arenenud aktsiaturu küllaltki ebakindlad.

Globaalne kasv taastub

Alles viimastel kuudel on fondid asunud usinamalt raha aktsiatesse paigutama. Nüüd on 40 või pisut enam protsenti oma «äkiliste» fondide rahast investeerinud aktsiatesse nii Hansapank, Ühispank Seesam kui ka ERGO.

Vaid edukaim fond Sampo Pension 50 on siiani aktsiatesse investeerinud vaid poole lubatust ehk 20-30 protsenti. Sellest rahast rohkem kui pool on paigutatud Balti või Kesk-Euroopa turgudele.

Arenenud turgudele investeerib fond läbi indeksiaktsiate. Teistest kõrgema tootluse taga on ilmselt edu võlakirjaturgudel ja Hansapanga, Eesti Telekomi ja teiste Kesk-Euroopa telekomisektorifirmade aktsiatesse tehtud investeeringud. Ka Hansapank eelistab Eesti ja teiste Balti riikide aktsiaid. ERGO-l ja Seesamil on portfellis peamiselt Lääne- ja Kesk-Euroopa aktsiad.

LHV investeerib Euroopa, USA ja Aasia indeksiaktsiatesse, kuid et globaalsed indeksid on tänavu püsinud valdavalt languses, siis on ka LHV pensionifondi osaku väärtus pisut kukkunud.

Arenenud turgudel on langus siiski tänu Iraagi sõja lõppemisele peatunud ning kui ka majanduskasv taastub, on analüütikute prognooside kohaselt oodata aktsiate kallinemist.

Sampo fondijuhtide hinnangul on senine taktika – otsida kõigepealt investeerimisobjekte lähiümbrusest – paika pidanud. Kui sügisel teises liitumisringis õnnestus Sampol kõige suuremat kasvu näidata, siis on nad ka nüüd tänu suurimale tootlusele optimistlikud.

Teiste fondijuhtide hinnangul ei tohi esialgset tootlust siiski üle hinnata. Ühispanga Varahalduse fondijuht Sulev Raik möönis aga, et liitujad vaatavad fondi usaldusväärsuse kõrval ka eelnevat tootlust.

Fondijuhtide hinnangul on liitujad pensionikindlustuse hästi omaks võtnud ning nüüd ei tule võimalikele klientidele enam selgitada pensionikindlustuse põhimõtteid, vaid seda, millistesse väärtpaberitesse raha paigutatakse.

Kuigi pensionifondid on seotud mitmetasandiliste tagatissüsteemidega, mis peavad kindlustama vara kaitstuse fondihaldurite eksimuste eest, võib fondide tulusus mitme aasta jooksul ka negatiivne olla.

Eestis hea algus

Kui investeeringud võlakirjafondidesse on minimaalse riskiga ning negatiivse tootluse vastu hästi kaitstud, siis märksa keerulisem on saavutada igal aastal positiivset tulemust aktsiainvesteeringutega. Kuni pool varadest aktsiatesse paigutavate pensionifondide seitsmeprotsendiline tootlus võib välja kujuneda vaid pika aja jooksul.

Eesti fondidel on analüütikute hinnangul väga hea algus olnud, eriti just Euroopa pensionifondidega võrreldes. Halvasti läheb näiteks Briti ja Rootsi pensionifondidel.

Erkki Erilaid